이 기사는 01월 09일 09:35 마켓인사이트에 게재된 기사입니다.

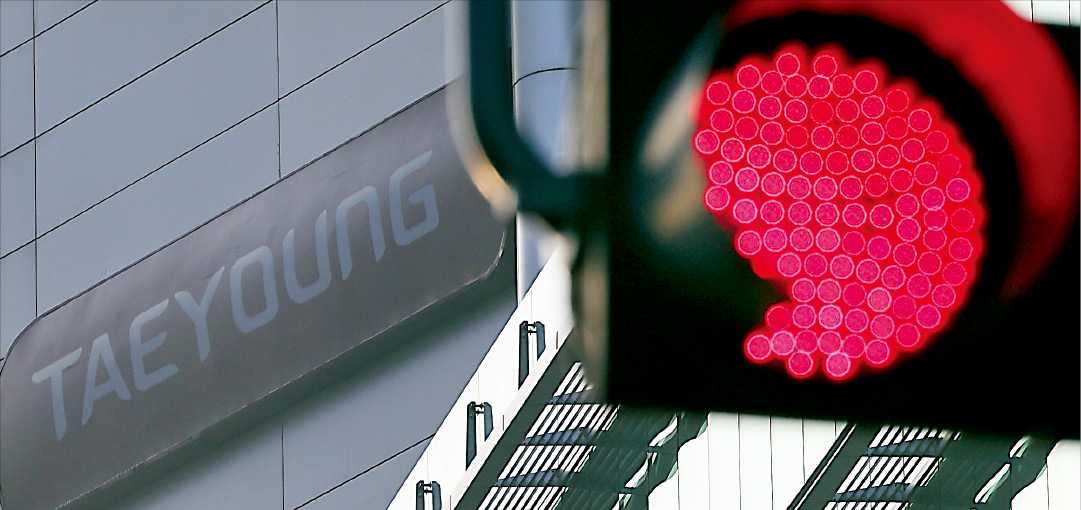

태영그룹이 글로벌 사모펀드(PEF) 콜버그크래비스로버츠(KKR)와 핵심 계열사인 에코비트 지분 100%를 즉시 공동 매각하기로 전격 합의했다. 태영은 KKR의 동의로 산업은행 등 채권단에 제시한 자구책 중 하나인 '에코비트 매각 추진 및 매각대금의 태영건설 지원'을 진행할 수 있게 됐다. 에코비트 몸값이 2조원대로 거론되는 만큼 태영그룹의 유동성 확보에도 큰 도움이 될 것이라는 전망이 나온다.

9일 투자은행(IB) 업계에 따르면 태영과 KKR 경영진은 이날 새벽 에코비트의 즉시 공동 매각에 합의했다. KKR에선 김양한 동북아 인프라부문 대표가 협상을 주도했다. 매각은 속도감 있게 진행하기로 했다. 태영그룹 전체가 태영건설 발(發) 재무 위기로 흔들리는 현 상황을 감안해서다.

에코비트는 태영그룹의 지주사인 티와이홀딩스와 KKR이 지분을 50 대 50으로 가지고 있는 합작사다. 태영이 에코비트를 매각하기 위해선 KKR의 동의가 반드시 필요했다. 티와이홀딩스는 지난해 1월 KKR로부터 4000억원의 자금을 조달하면서 에코비트 지분 50%를 담보로 잡히기도 했다. 양사는 티와이홀딩스의 재무 위험으로 디폴트가 발생하면 에코비트 지분을 몰취할 수 있는 조항을 담은 주주간 계약을 맺기도 했다.

KKR은 태영건설이 워크아웃을 신청하면서 태영건설에 연대보증을 제공했던 티와이홀딩스에도 기한이익상실(EOD)에 버금가는 재무적 이슈가 발생해 계약서 상으론 에코비트 지분을 몰취할 수 있다고 판단했다. 하지만 몰취 대신 최종적으로 공동 매각을 택했다. 태영건설의 법정관리가 채권자와 협력사 등에 미칠 영향을 고려한 선택이다. 태영과 오랜 기간 파트너십을 맺어온 것도 양사가 합의하는 데 긍정적인 영향을 미쳤다.

일각에선 KKR이 금융당국의 눈치 탓에 정무적인 판단을 내렸다는 얘기도 나온다. 에코비트를 몰취하게 될 경우 법적 분쟁에 휩싸일 수 있고, 투자금 회수에 더 오랜 시간이 걸릴 수 있어 이런 결정을 내린 것이라는 분석도 나온다. 국가적 과제로 떠오른 태영건설 워크아웃이 KKR의 의사결정으로 무산되는 것에도 부담을 느낀 것으로 전해진다.

에코비트 매각 작업은 이달부터 빠르게 전개될 것으로 보인다. 태영이 자구안에 에코비트 매각을 담았다는 사실이 알려지면서 잠재적 인수 후보자들이 태영과 KKR 측에 이미 인수 의사를 전했다. EQT파트너스, 블랙록, 맥쿼리PE, GIP 등 인프라분야에 투자하는 초대형 글로벌 PEF들이 관심을 가진 것으로 전해진다.

다만 에코비트 공동 매각의 전제 조건은 태영건설의 순조로운 워크아웃이다. 워크아웃이 개시되지 못하거나, 무산돼 법정관리에 들어갈 경우 KKR도 언제든지 주주 간 계약에 따라 에코비트 몰취에 나설 수 있다는 입장이다.

태영건설이 워크아웃에 실패해 법정관리에 돌입하거나 만기도래한 채무를 갚지 못하면 연대보증을 제공한 티와이홀딩스에도 크로스디폴트(연쇄부도)가 발동한다. 이런 재무적 이벤트가 발생하면 KKR은 에코비트를 몰취할 수 있다.

차준호 / 박종관 기자 chacha@hankyung.com

관련뉴스